Приступив к заполнению справок 2-НДФЛ обнаружилось, что в некоторых компаниях из-за финансовых трудностей работникам не выплатили всей заработной платы за 2015 год. Появился вопросы: как правильно отразить в справке начисленный, но не выплаченный доход, не удержанный и не перечисленный НДФЛ.

Приступив к заполнению справок 2-НДФЛ обнаружилось, что в некоторых компаниях из-за финансовых трудностей работникам не выплатили всей заработной платы за 2015 год. Появился вопросы: как правильно отразить в справке начисленный, но не выплаченный доход, не удержанный и не перечисленный НДФЛ.

Обратите внимание, законодательство не предусматривает возможности работодателю задерживать выплату заработной платы своим сотрудникам. Наоборот, согласно абзаца 10 статьи 136 Трудового Кодекса Российской федерации, работодатель обязан выплачивать зарплату не реже чем каждые полмесяца в день, установленный правилами внутреннего трудового распорядка, коллективным договором, трудовым договором. За задержку зарплаты, работодатель должен выплатить компенсацию в размере, не меньшем чем 1/300 ставки рефинансирования ЦБ РФ от суммы задолженности за каждый день просрочки (ст. 236 ТК РФ). Еще за задержку зарплаты возможна административная ответственность по статье 5.27 КоАП РФ. Для организаций штраф составляет от 30 000 до 50 000 руб. Для должностных лиц и предпринимателей — от 1000 до 5000 руб. Однако, привлечь к ответственности по статье 5.27 КоАП РФ, могут только если с момента совершения такого нарушения прошло не более двух месяцев.

Но, ситуация с задержкой зарплаты имеет место быть. И нам надо найти решение на что опереться при заполнении справок. Рассмотрим два возможных варианта выхода из сложившейся ситуации.

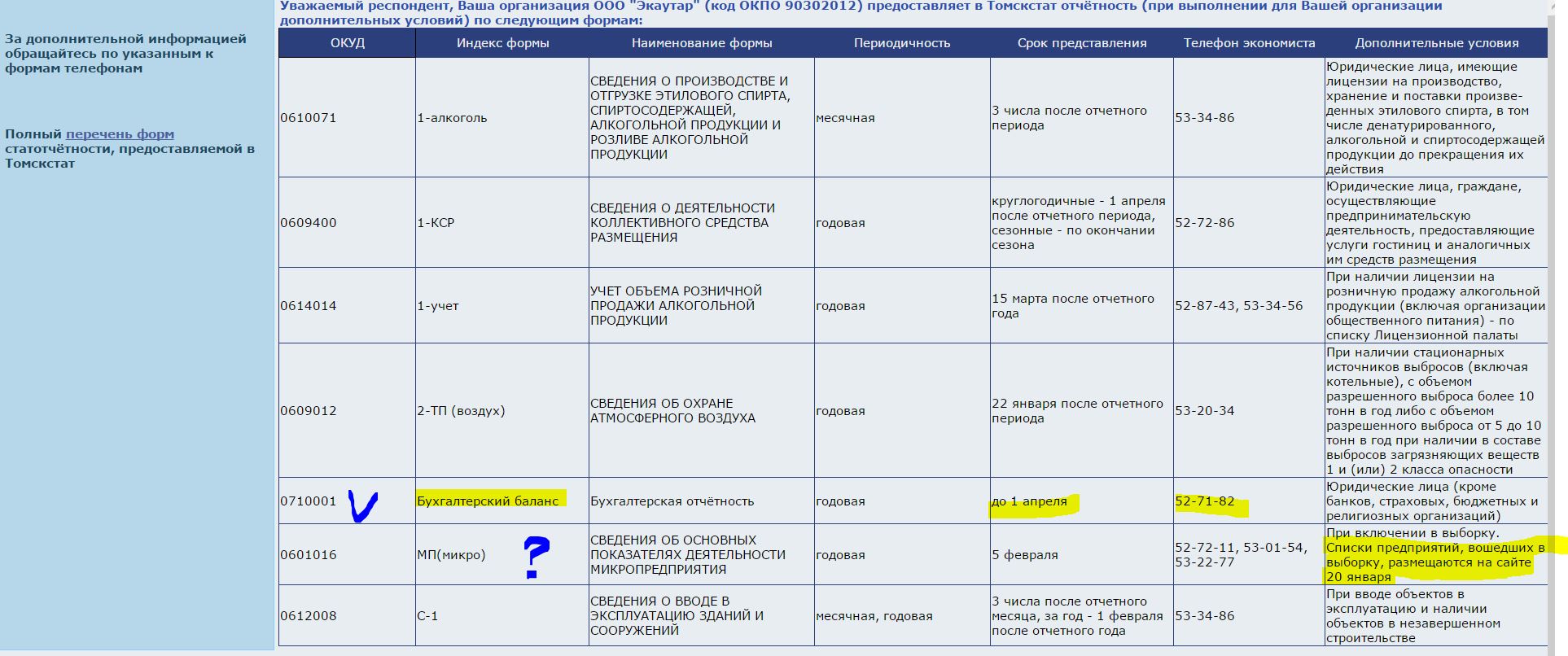

1. Если работодатель успеет выплатить задолженность по заработной плате и перечислит удержанный налог до представления справок 2-НДФЛ, срок сдачи которых установлен не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Возьмем за основу письма ФНС России от 03.02.2012 № ЕД-4-3/1692@ и № ЕД-4-3/1698@ . Хотя в этих письмах дается ответ о заполнении справки 2 НДФЛ за 2011 год, они действуют на момент написания статьи. Только будем учитывать, что Приказом от 30 октября 2015 года N ММВ-7-11/485@ утверждена новая форма сведений о доходах физического лица и порядок ее заполнения.

В поле «Сумма дохода» Раздела 3 отражается вся сумма начисленного и фактически полученного дохода по указанному коду дохода по месяцам налогового периода. В соответствии с пунктом 2 статьи 223 Кодекса при получении дохода в виде оплаты труда датой фактического получения налогоплательщиком такого дохода признается последний день месяца, за который ему был начислен доход за выполненные трудовые обязанности в соответствии с трудовым договором (контрактом).

В поле «Сумма налога удержанная» Раздела 5 указывается общая сумма налога удержанная. Налоговые агенты согласно пункту 4 статьи 226 Кодекса обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

В поле «Сумма налога перечисленная» Раздела 5 указывается общая сумма налога перечисленная. Согласно пункту 6 статьи 226 Кодекса налоговые агенты обязаны перечислять суммы исчисленного и удержанного налога не позднее дня фактического получения в банке наличных денежных средств на выплату дохода, а также дня перечисления дохода со счетов налоговых агентов в банке на счета налогоплательщика либо по его поручению на счета третьих лиц в банках.

Погасив задолженность по заработной плате и оплатив весь удержанный налог на доход физического лица, у работодателя есть возможность подать справку 2-НДФЛ с признаком 1 в таком виде, какой она должна быть если бы задержки и не существовало вовсе, по аналогии с примером из вышеуказанного письма.

2. Если работодатель точно не успеет выплатить задолженность по заработной плате и перечислить удержанный налог до представления справок 2-НДФЛ, срок сдачи которых установлен не позднее 1 апреля года, следующего за истекшим налоговым периодом.

Для такого случая есть письмо от 07.10.2013 № БС-4-11/17931 @, в котором дается ответ на заполнение справки 2-НДФЛ по доходам за 2012 год, письмо действует по настоящий момент. В нем налоговики пришли к выводу, что при заполнении Справки о доходах физического лица по форме 2-НДФЛ доходы отражаются в тех месяцах налогового периода, в которых эти доходы были фактически выплачены.

Налоговые агенты, согласно пункту 4 статьи 226 Кодекса, обязаны удержать начисленную сумму налога непосредственно из доходов налогоплательщика при их фактической выплате.

Действуя по аналогии с описанной в письме ситуацией, при исчислении налога на доходы физических лиц в 2015 году на начисленную заработную плату за 2015 год, фактически выплаченную в 2016 году, следует учитывать, соответственно, как доходы 2016 год.

Хочется напомнить, что изменена дата представления в налоговую инспекцию налоговым агентом сообщения о невозможности удержать НДФЛ, Справку 2-НДФЛ с признаком 2. В общем случае сообщение необходимо подать в срок не позднее 1 марта года, следующего за истекшим налоговым периодом (календарным годом).